Uso de los

índices financieros

El análisis financiero

trabaja con índices financieros, ratios o razones financieras que están

formados por razones de partidas que se extraen de los estados financieros

básicos (balances, estados de resultados).

Los estados financieros

cumplen tres funciones económicas sumamente importantes:

1. Ofrecen información a los propietarios y acreedores de la empresa sobre su situación actual y su desempeño financiero anterior.

2. Ofrecen a los propietarios y acreedores un medio adecuado para establecer las metas del desempeño e imponer restricciones a los directivos.

3. Ofrecen plantillas apropiadas para realizar la planeación financiera y análisis financiero

¿Por qué se utilizan índices financieros?

Los expertos utilizan las razones financieras como medio para conocer mas a fondo el desempeño de la empresaPorque ellos facilitan la comparación entre distintas empresas, entre una empresa y la industria como también la comparación de la empresa a través del tiempo. Esto permite una comparación en términos relativos.

Mediante el análisis de índices se evita el problema de comparar con inflación.

El análisis financiero pude ser de 2 tipos:

1.Interno:

Cuando se compromete a la función finanzas de la empresa o al analista financiero. Se utiliza para ver el desempeño general o bien la eficiencia general de la empresa. Sirve como un mecanismo de control dado que al detectar desviación permite controlarlo o poner remedio.

2. Externo:

Cuándo es analizado por banco, acreedores, inversionistas, accionistas.

a) A los bancos y acreedores les preocupa la liquidez y grado de endeudamiento. Su objetivo de realizar el análisis es medir liquidez y endeudamiento. Les interesa la estructura de financiamiento de la empresa en su estado de fuentes y usos. ¿Cuáles son sus expectativas actuales y futuras?

b) A los inversionistas y accionistas: les sirve para medir la rentabilidad de la empresa y conocer así sus ganancias y la proyección de las ganancias futuras.

Si este se efectúa para un periodo determinado de un año, es análisis de tipo vertical y relaciona partidas del balance general.

Dinámico:

Aquí surge el factor tiempo dado que se evalúa la condición financiera a través del tiempo siguiendo una tendencia para lo cual se comparan balances de distintos años.

2. Cuando se hace un análisis histórico de la empresa es conveniente que todos los estados financieros estén confeccionados a la misma fecha de cierre (trimestrales, semestrales, anuales)

INDICES DE LIQUIDEZ

Se calculan para juzgar la capacidad de la empresa para contraer obligaciones a corto plazo.

Indican en alguna medida cuál es el grado de solvencia de la empresa.

Liquidez: es la capacidad que tiene la empresa para convertir los activos en efectivo

Activo Circulante / Pasivo Circulante

Es uno de los más generales índices de liquidez e indica cuantas veces el activo circulante cubre el pasivo circulante.

Índice corriente = IC = 632.000/180.500 = 3.5

Por cada $ 1 (peso) de deuda de C/P se cuenta con $ 3.5 para responder.

Es un índice muy global, no mide en detalle la liquidez.

Índice ácido o Test ácido.

Relaciona las partidas mas liquidas del activo circulante con los pasivos circulantes sin considerar los inventarios:

Test Acido: Activo Circulante - Axistencias

Pasivo Circulante

Test Ácido = (632.000 – 433.000)/ 180.500 = 1.1

Por cada $ 1 del pasivo circulante se tiene $ 1.1 para responder.

ÍNDICES DE ACTIVIDAD

Indica cuantas veces el saldo promedio de las cuentas por cobrar rota en las ventas.

Rotación de cuentas por cobrar = Ventas Anuales

Cuentas por Cobrar

Rotación cxc = 1.315.000/180.500 = 7.3 veces

Es decir las cuentas por cobrar rotan 7.3 veces al año.

Este indicador no se trabaja solo, se acompaña de:

Lo que significa que las cuentas por cobrar se están recuperando en promedio cada 49 días.

Mide cuantas veces rota en el año el saldo promedio de inventarios, donde el inventario se mide en relación al costo de ventas.

Rot. Inv. = 872.000/433.000 = 2.013 veces

Es decir 2 veces en el año se renuevan completamente los inventarios.

b) A los inversionistas y accionistas: les sirve para medir la rentabilidad de la empresa y conocer así sus ganancias y la proyección de las ganancias futuras.

El análisis financiero también puede ser:

Estático:Si este se efectúa para un periodo determinado de un año, es análisis de tipo vertical y relaciona partidas del balance general.

Dinámico:

Aquí surge el factor tiempo dado que se evalúa la condición financiera a través del tiempo siguiendo una tendencia para lo cual se comparan balances de distintos años.

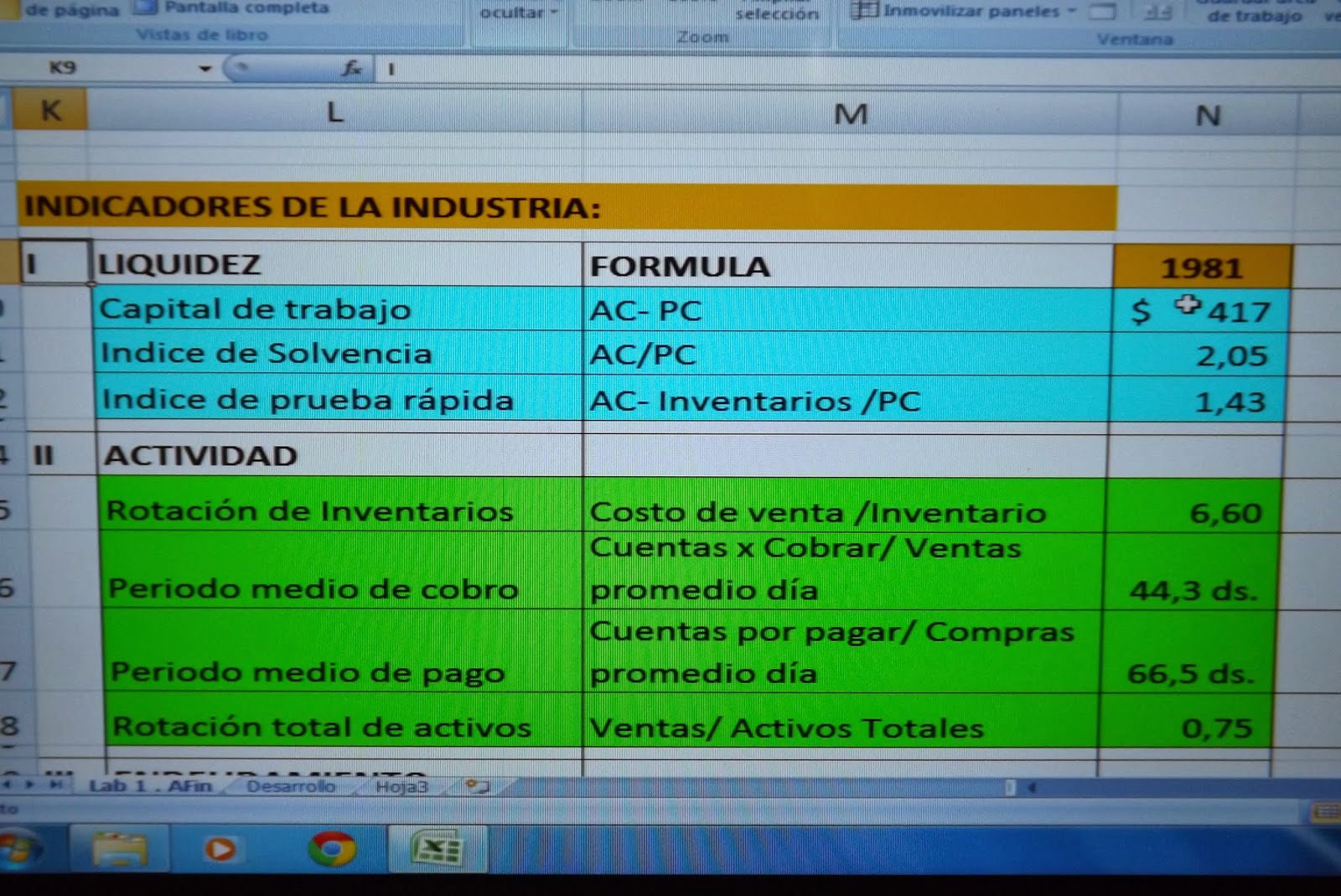

Clases de índices financieros

Existen diferentes clasificaciones pero las más usuales son 5 grupos:

1. Liquidez

2. Endeudamiento

3. Actividad

4. Rentabilidad

Observaciones

1. Ningún índice financiero por si solo da un visión general de la situación financiera de la empresa, no se puede decir nada excepto interpretarlo.2. Cuando se hace un análisis histórico de la empresa es conveniente que todos los estados financieros estén confeccionados a la misma fecha de cierre (trimestrales, semestrales, anuales)

Aplicación de los índices financieros

Balance General

Activos Pasivos

Caja 19.000 c x pagar 77.500

Cxc 180.000 l x pagar 36.000

Inventario 433.000 proveedores 67.000

--------------------------------------------------------------------------------------

Total: a

circulante 632.000 Total: p circulante 180.500

A fijo

neto 190.500 deuda largo plazo 200.000

capital 442.000

--------------------------------------------------------------------------------------

Total activos 822.500 Tot. Pas.

y pat. 822.500

Activos Pasivos

Caja 19.000 c x pagar 77.500

Cxc 180.000 l x pagar 36.000

Inventario 433.000 proveedores 67.000

--------------------------------------------------------------------------------------

Total: a

circulante 632.000 Total: p circulante 180.500

A fijo

neto 190.500 deuda largo plazo 200.000

capital 442.000

--------------------------------------------------------------------------------------

Total activos 822.500 Tot. Pas.

y pat. 822.500

Estado de Resultados:

Ventas

$ 1.315.000

- costo

ventas (872.000)

-----------------------------------------------------------------

Utilidad

bruta 443.000

-

depreciación (40.000)

- gasto

ventas (137.500)

- gastos

generales y de adm. (195.000)

------------------------------------------------------------------

Utilidad

antes interese e impuestos 70.500

-

interés

(23.000)

------------------------------------------------------------------

Utilidad

antes impuestos

47.500

-

impuestos (40%) (19.000)

------------------------------------------------------------------

Utilidad neta $ 28.500

Se calculan para juzgar la capacidad de la empresa para contraer obligaciones a corto plazo.

Indican en alguna medida cuál es el grado de solvencia de la empresa.

Liquidez: es la capacidad que tiene la empresa para convertir los activos en efectivo

Índice de liquidez corriente o razón de liquidez o razón circulante.

Activo Circulante / Pasivo Circulante

Es uno de los más generales índices de liquidez e indica cuantas veces el activo circulante cubre el pasivo circulante.

Índice corriente = IC = 632.000/180.500 = 3.5

Por cada $ 1 (peso) de deuda de C/P se cuenta con $ 3.5 para responder.

Es un índice muy global, no mide en detalle la liquidez.

Índice ácido o Test ácido.

Relaciona las partidas mas liquidas del activo circulante con los pasivos circulantes sin considerar los inventarios:

Test Acido: Activo Circulante - Axistencias

Pasivo Circulante

Test Ácido = (632.000 – 433.000)/ 180.500 = 1.1

Por cada $ 1 del pasivo circulante se tiene $ 1.1 para responder.

ÍNDICES DE ACTIVIDAD

Indica cuantas veces el saldo promedio de las cuentas por cobrar rota en las ventas.Rotación de cuentas por cobrar = Ventas Anuales

Cuentas por Cobrar

Rotación cxc = 1.315.000/180.500 = 7.3 veces

Es decir las cuentas por cobrar rotan 7.3 veces al año.

Este indicador no se trabaja solo, se acompaña de:

TIEMPO PROMEDIO DE COBRO

Tiempo promedio de cobro de cxc = 360 / Rotación de cuentas por cobrar.

T. promedio cobro CxC = 360/7.3 = 49 días

Lo que significa que las cuentas por cobrar se están recuperando en promedio cada 49 días.

ROTACIÓN DE INVENTARIO

Rotación de Inventarios =Costo de Venta / Inventario

Mide cuantas veces rota en el año el saldo promedio de inventarios, donde el inventario se mide en relación al costo de ventas.

Rot. Inv. = 872.000/433.000 = 2.013 veces

Es decir 2 veces en el año se renuevan completamente los inventarios.

Esta rotación se acompaña de:

TIEMPO MEDIO DE PERMANENCIA DE INVENTARIOS

Es decir cuanto tiempo se demoran los inventarios en ser vendidos y convertirse en efectivo.

Tiempo promedio de permanencia de los inventarios = 360/ Rotación de Inventarios.

Tiempo promedio de permanencia de los inventarios = 360/ Rotación de Inventarios.

Tiempo promedio de permanencia de los inventarios = 360/2.013 = 178.9 dias

INDICES DE ENDEUDAMIENTO O APALANCAMIENTO FINANCIERO

Se calculan para evaluar cual es la forma de financiamiento que esta utilizando la empresa, analizando las contribuciones que hacen los dueños y también terceros.

Indica quien ejerce el control de la empresa, de donde provienen las fuentes de fondos y también sirve para medir en cierto grado el riesgo financiero de la empresa.

Razón de Endeudamiento.

Razón de endeudamiento = Pasivo Total / Activo TotalIndica que porcentaje del total de activos esta comprometido con terceras personas.

Que porcentaje representan las deudas sobre el total de activos.

Relaciona la deuda total (la deuda con terceras personas a corto y largo plazo) y la relaciona con el total de activos.

Indica cual es el % de la deuda que existe por cada $ de activo de la empresa.

Razón de endeudamiento = (180.500+200.000)/822.500 = 0.46 = 46%

Es decir del total de activos se tiene comprometido un 46 % con terceras personas.

Los acreedores preferirán una razón de endeudamiento moderado o baja, a los dueños les conviene una razón de endeudamiento mas alto dado que el dinero que hacen trabajar es de terceras personas, pero puede ser que no les sea conveniente por el grado de control de la empresa.

En general a los dueños les conviene endeudarse siempre que el costo de financiamiento sea menor y que supere la rentabilidad de los activos.

Índice de endeudamiento sobre

patrimonio.

Deuda Total / Patrimonio

Relaciona el total de deuda exigible (3eras personas) con el capital propio o patrimonio.

Índice endeudamiento s/ patrimonio = 380.000/442.000 = 0.86 = 86 %

Indica hasta que punto esta comprometida la inversión de los dueños con terceras personas ajenas a la empresa.

En este caso el 86 % del patrimonio esta comprometido con terceras personas tanto en el corto como largo plazo.

Por cada $ de capital se debe $ 0.86 a terceras personas.

También se tienen índices que señalan en que grado se encuentra comprometido el patrimonio en el corto y largo plazo.

Índice de endeudamiento de corto plazo

Pasivo Exigible C/P / PatrimonioMide en que % esta comprometido el patrimonio en el corto plazo.

I.E.c/plazo s/ patrimonio = 180.500/442.000 = 0.41 = 41 %

Índice de endeudamiento a largo plazoPasivo Exigible L. P. / Patrimonio

I.E.L/plazo s/ patrimonio = 200.000/442.000 0.45 = 45%

Mide en que porcentaje esta comprometido el patrimonio en el largo plazo.

Índice de capitalización total

Pasivo Exigible L. P. / Pasivo L. P. + Patrimonio

I.C.Total = 200.000/642.000 = 0.31 = 31 %

Es decir el 31 % del total de pasivo a largo plazo son exigibles

El 69% de financiamiento a largo plazo se hace con fondos propios (patrimonio).

Índice de cobertura de intereses o gastos financieros

Relaciona la utilidad antes intereses e impuestos sobre los gastos por intereses.Utilidad antes de Intereses e Impuestos / Gasto Financiero (Intereses)

70.500/23.000 = 3.06 veces

Es decir por cada $ que se paga de interés la empresa tiene $ 3.06 para responder.

Es importante cumplir con las obligaciones financieras dado que no hacerlo implica que los acreedores pueden llevar a la empresa a la quiebra.

Es decir por cada $ que se paga de interés la empresa tiene $ 3.06 para responder.

Es importante cumplir con las obligaciones financieras dado que no hacerlo implica que los acreedores pueden llevar a la empresa a la quiebra.

INDICES DE RENTABILIDAD

Este análisis se puede efectuar desde dos puntos de vista:

1. Rentabilidad en relación a las ventas

2. Rentabilidad en relación a la inversión.

Con respecto a las ventas:

Margen Bruto

Margen Bruto / Ventas

Sirve para medir la eficiencia operacional de la empresa.

Indirectamente muestra como se ha fijado los precios de venta de cada empresa

Mg. Bruto = 443.000/1.315.000 = 0.34 = 34 %

Es decir por cada $ que vende la empresa gana un 34 % sobre el precio o es un 34 % más alto que el costo.

Un margen bruto más alto indica que la empresa es más eficiente desde el punto de vista del costo de la empresa que tiene igual sistema de costeo

Margen de utilidad operativa

Utilidad Operativa / Ventas

Indica cual es la incidencia que tiene la estructura de gastos administrativos sobre las ventas.Mg. Ut. Operativa = 70.500/1.315.000 = 0.05 = 5 %

Significa que por cada $ que se vende va quedando una ganancia de 5 centavos de $.

Margen de utilidad neta

Utilidad Neta / Ventas

Mide la eficiencia global, es mas especifica a la eficiencia de la empresaMg. Ut. Neta = 28.500/1.315.000 = 0.02 = 2 %

Es decir por cada $ en términos netos líquidos de la empresa se ganan un 2 % o 2 centavos de $.

Con respecto a la inversión:

Tasa retorno sobre el patrimonio (ROE)

Utilidad Neta / PatrimonioMide que % esta ganando por cada $ que tiene los propietarios invertidos en la empresa

Roe = 28.500/442.000 = 0.06 = 6 %

Es decir que el % de ganancia de los propietarios es del 6 %

Tasa de retorno o rendimiento sobre activos (ROA)

Utilidad Neta / Activo TotalRoa = 28.500/822.500 = 0.035 = 3.5 %

Es decir sobre el total de activos el retorno es de 3.5 %

Rotación de activos

ventas/ total activos tangibles

Relaciona las ventas sobre el total de activos tangibles

Mide cual es el potencial de la empresa para generar ventas.

Indica las veces en el año en que rota el total de la inversión a precio de venta.

Rotación de activos = 1.315000/822.500 = 1.6 veces

Es decir por cada $ invertido en activos tangibles se puede generar $ 1.6 de venta.

Cuantas mas ventas se logren con una determinada inversión se asume que es mucho mas eficiente la administración de la empresa

Rotación de activo fijo

Ventas/ Activo Fijo

Indica cuantas veces rota la inversión en la planta y equipo

Rotación activo fijo = 1.315.000/190.300 = 6.9 veces

Es decir la inversión rota 6.9 veces en la planta y equipo

Por cada $ invertido en activo fijo se puede generar $ 6.9 de venta.

------------------------------------------------------------------------------------------------------------------

A continuación les dejo un vídeo con el desarrollo del desarrollo del laboratorio 1 sobre análisis financiero:

Vídeo desarrollo:

Desarrollo parte 1 de 2, Análisis Financiero

Desarrollo parte 2 de 2. Análisis Financiero

No hay comentarios.:

Publicar un comentario